【거시경제】 트럼프 관세 정책은 실수인가? 관세 인상이 미국 주식 시장에 미치는 영향 종합 분석

트럼프 대통령의 관세 정책에 대한 기대는 오해인가?

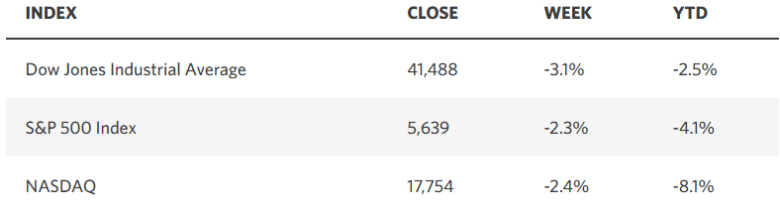

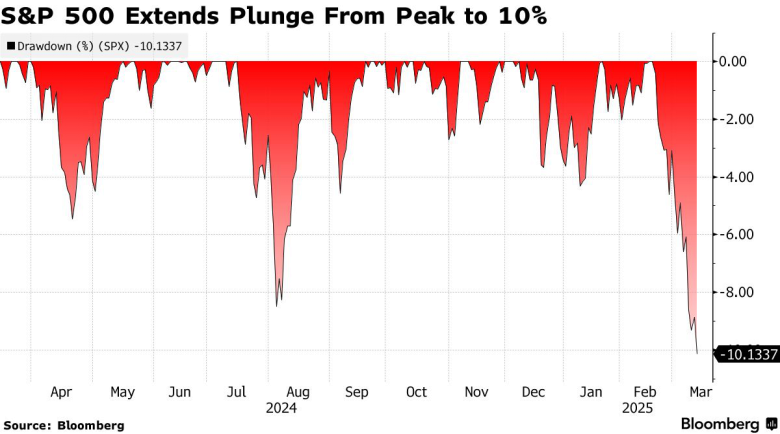

돌이켜보면, S&P 500 지수가 2년 연속 20% 이상의 상승을 기록한 후 10%의 조정을 겪은 것은 놀라운 일이 아닙니다. 역사적으로 10% 이상의 조정은 연간 한 차례씩 발생하는 경향이 있으며, 직전 조정은 2023년 10월에 이루어졌습니다. 따라서 이번 조정은 예정된 수순이었습니다. 그러나 이번 조정이 특히 주목받는 이유는 그 속도와 촉발 요인 때문입니다. 불과 3주 전 S&P 500 지수는 사상 최고치를 기록했으며, 이번 매도세를 촉진한 주된 요인은 ‘공포’였습니다.

이러한 공포는 소비자, 기업, 투자자 심리를 크게 위축시켰지만, 아직까지 실물 경제에 돌이킬 수 없는 수준의 피해를 초래하지는 않았습니다. 저는 이 불안감을 해소하고 시장 심리를 회복할 수 있는 시간이 4월 2일까지 남아 있다고 생각합니다. 바로 그날, 트럼프 대통령이 전 세계를 대상으로 한 대규모 관세 부과를 시행할 예정이기 때문입니다.

제 개인적인 견해로는, 예정된 관세 조치는 미국 기업과 소비자에게 지나치게 가혹한 부담을 줄 것입니다. 이로 인해 시장 전반의 심리는 대폭 위축되었으며, 이는 과거 약세장이나 글로벌 금융위기(GFC) 당시와 유사한 수준으로 하락하였습니다.

지난주, 100명 이상의 최고경영자(CEO)가 워싱턴에서 열린 예일 CEO 카우커스(Yale CEO Caucus)에 모여, 변화하는 경제 환경에서의 대응 방안을 논의했습니다. 이 행사를 주최한 예일대 교수 **제프리 소넨펠드(Jeffrey Sonnenfeld)**에 따르면, 참석자 중 60%가 공화당 성향을 지닌 인사였음에도 불구하고, 대통령의 정책이 경제에 부정적인 영향을 미칠 것이라는 것이 공통된 의견이었습니다. 특히, 85%가 관세 정책에 반대했으며, 그 결과 경제에 부정적인 영향을 미칠 것으로 예상했습니다. 또한, 92%는 경기 침체(Recession)에 대한 우려를 표명하였습니다.

트럼프 대통령의 관세 정책에 대한 내부 우려와 경제적 영향

트럼프 대통령, 하워드 루트닉(Howard Lutnick) 상무장관, 그리고 스콧 베센트(Scott Bessent) 재무장관은 주식시장 조정이나 소비자 및 기업 심리의 급격한 악화를 우려하지 않는다고 공식적으로 주장하고 있습니다. 그러나 저는 그들이 비공식적으로는 상당한 우려를 갖고 있으며, 현재 교역 상대국들과의 협상을 재조정하고 갈등을 완화할 방안을 모색하고 있다고 생각합니다. 트럼프 대통령이 제안한 가혹한 관세 정책이 전면적으로 시행될 경우 초래될 경제적 재앙을 그들 스스로도 인식하고 있기 때문입니다.

물론, 이 같은 논의가 공개적으로 인정될 가능성은 낮습니다. 만약 무역 전쟁이 본격화되고 소비자와 기업이 우려하는 사태가 현실화된다면, 이는 행정부의 경제 정책 전반에 부정적인 영향을 미칠 것입니다. 그 결과, 2026년 중간선거에서 심각한 타격을 받을 가능성이 높으며, 이는 정치적으로도 치명적인 결과를 초래할 수 있습니다. 아무리 현실을 무시한다고 해도, 이를 외면할 수는 없을 것입니다.

보호무역주의에 대한 경제적 우려

저의 관세 정책 반대 입장은 정치적 관점이 아니라 경제적 관점에서 비롯된 것입니다. 이에 대한 근거로, 로널드 레이건(Ronald Reagan) 전 대통령이 1987년 4월 관세에 대해 했던 연설을 인용하고자 합니다. 그는 다음과 같이 경고하였습니다.

처음에는 “외국 제품에 관세를 부과하자”라는 주장이 미국 제품과 일자리를 보호하는 애국적인 조치처럼 보일 수 있으며, 단기적으로는 효과를 발휘할 수도 있다. 그러나 결국에는 정반대의 결과가 나타난다. 우선, 자국 산업이 정부의 보호에 의존하게 되면서 글로벌 시장에서 경쟁력을 갖추기 위한 혁신적 경영 및 기술적 변화를 멈추게 된다. 이 과정에서 더 심각한 문제가 발생한다. 높은 관세는 필연적으로 외국의 보복 관세를 초래하며, 이는 격렬한 무역 전쟁으로 이어진다. 그 결과, 더 많은 관세, 더 높은 무역 장벽, 더 적은 경쟁이 발생한다. 그리고 결국, 비효율성과 낮은 경쟁력을 유지하는 기업들을 보호하기 위한 관세로 인해 가격이 인위적으로 상승하게 되면서 소비자들은 구매를 줄이게 된다. 그렇게 되면 시장이 위축되고 붕괴되며, 기업들이 문을 닫고, 수백만 명이 실직하는 사태가 벌어진다. 1930년대 대공황 당시 이러한 상황을 직접 목격한 경험을 바탕으로, 나는 워싱턴에 도착했을 때 보호무역주의가 미국 경제를 파괴하지 않도록 하는 것이 나의 최우선 과제 중 하나였다.

이 같은 경고는 1987년 당시와 마찬가지로 현재에도 유효하며, 최근 한 달간의 시장 반응을 보면 레이건 대통령이 지적한 부작용이 그대로 현실화되고 있음을 알 수 있습니다.

과거 관세 정책의 실패 사례

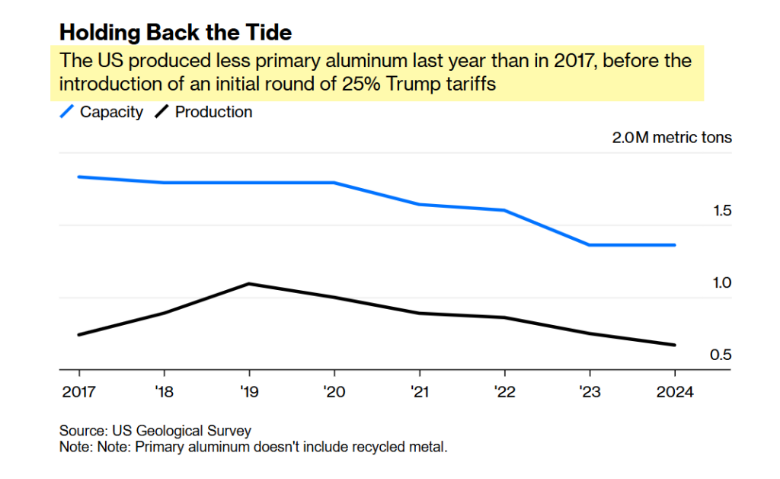

트럼프 대통령은 이미 2018년 3월, 미국 내 생산 투자 확대를 장려하기 위해 알루미늄 수입에 10% 관세를 부과한 바 있습니다. 그러나 최근 이 관세율이 25%로 인상되었습니다.

그렇다면, 이 조치가 미국 알루미늄 산업에 긍정적인 영향을 미쳤을까요? 전혀 그렇지 않습니다.

2018년 이후 미국의 알루미늄 생산 능력은 오히려 32% 감소했으며, 현재 생산량은 2017년보다 낮은 수준을 기록하고 있습니다. 이는 보호무역 정책이 산업 경쟁력 강화를 유도하기는커녕, 오히려 생산 감소와 경쟁력 약화를 초래했음을 보여줍니다.

이러한 사례에도 불구하고, 여전히 일부에서는 이번 관세 정책이 다른 결과를 가져올 것이라고 기대하고 있습니다. 그러나 과거의 경험과 경제적 원리를 고려할 때, 보호무역주의가 미국 경제에 미치는 부정적 영향을 부정하기는 어려울 것입니다.

시장 심리 회복의 가능성과 경제 전망

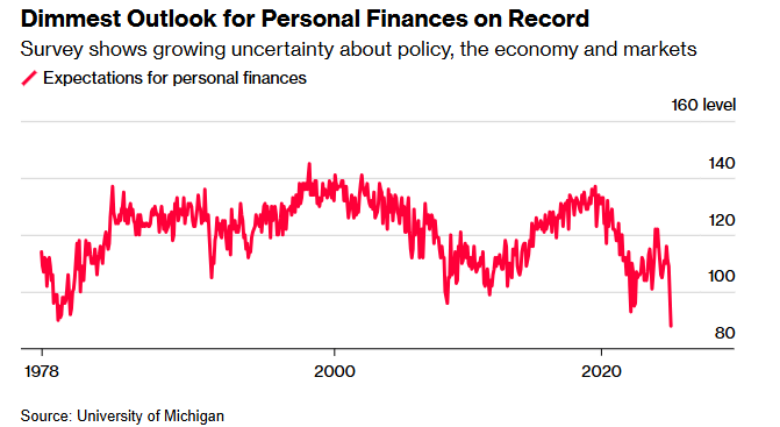

긍정적인 소식은 시장 심리가 더 악화될 여지가 거의 없다는 점입니다. **미시간대 소비자심리지수(University of Michigan’s Consumer Sentiment Survey)**에서 개인 재정 전망이 사상 최저치를 기록한 것뿐만 아니라, 투자 심리도 2008년 글로벌 금융위기(GFC) 이후 최악의 수준에 도달했습니다.

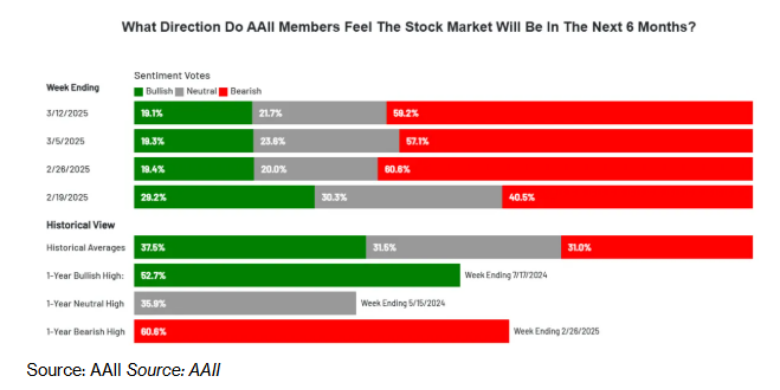

지난주 **미국 개인투자자협회(American Association of Individual Investors, AAII)**는 약세장 전망을 가진 투자자(Bears)의 비율이 55%를 초과한 상태가 3주 연속 지속되었다고 보고했습니다. 마지막으로 이런 현상이 발생한 것은 2009년 3월 4일이었으며, 이는 대공황 이후 최악의 약세장이 종료된 지 단 일주일 후의 시점이었습니다.

역설적으로, 이러한 극단적인 약세 심리는 시장 반등의 신호로 해석될 수도 있습니다.

경제 지표와 시장 전망

이처럼 극도로 부정적인 투자 심리가 형성되었음에도 불구하고, 제가 주시하는 고빈도(high-frequency) 경제 지표들은 아직 실질적인 타격을 받지 않았습니다.

- 일부 지표에서 완만한 둔화가 나타나고 있으나, 이는 무역전쟁이 시작되기 전 예상했던 경기 중반(mid-cycle) 둔화 수준을 벗어나지 않습니다.

- 실질 임금(real wages)은 여전히 상승세를 유지하고 있으며,

- 주간 신규 실업수당 청구 건수(weekly unemployment claims) 역시 최근 3년 평균 수준에서 안정적으로 유지되고 있습니다.

- 소비자 지출 성장세도 견조한 흐름을 보이고 있습니다.

경제 지표가 앞으로 더 둔화될 가능성은 있지만, 경기 확장 국면(expansion)이 지속될 가능성이 높습니다.

오늘 발표될 2월 소매판매(retail sales) 지표는 무역 긴장이 소비자에게 미치는 영향을 평가하는 첫 번째 주요 지표가 될 것입니다. 그러나 현재 시장 심리를 고려하면, 실제 데이터가 예상보다 심각하지 않을 가능성이 높습니다.

향후 시장 회복 가능성

따라서, 무역 정책 관련 발언이 완화되고 정책이 조정되기만 해도, 투자 심리 개선과 위험자산 가격 상승으로 이어질 수 있습니다. 이는 기본 경제 펀더멘털이 여전히 견조하기 때문입니다.

이러한 이유로, 이번 조정(correction)의 대부분, 또는 전부가 이미 진행되었을 가능성이 크다고 판단합니다.

그렇다고 해도, 소비 지출(consumer spending), 기업 활동(business activity), 노동 시장(labor market) 등 주요 지표에서 추가적인 악화 신호가 나타날 가능성도 배제할 수 없습니다. 만약 4월 2일까지 무역 정책의 완화(de-escalation)와 조정(moderation)이 이루어지지 않는다면, 시장은 추가적인 하락 압력을 받을 수 있습니다.

그러나 지난 금요일, 소비자심리지수가 최악의 수준을 기록했음에도 불구하고 주식시장이 급등하는 모습을 보였습니다. 이는 이미 많은 악재가 현재 주가 수준에 반영되어 있다는 신호로 해석될 수 있습니다.

향후 2주간이 시장의 방향성을 결정짓는 중요한 시기가 될 것입니다.

경제 일정

이번 주는 2월 소매판매(retail sales) 보고서로 시작되며, 이는 매우 중요한 경제 지표 중 하나입니다. 투자자들은 부정적인 시장 심리가 실제 소비 지출에 영향을 미치고 있는지를 확인하기 위해 이번 발표에 주목하고 있습니다.

또한, 이번 주에는 연방준비제도(Fed) 회의가 예정되어 있습니다. 특히, 투자자들은 **경제 전망 요약(Summary of Economic Projections, SEP)**을 통해 연준이 경제 전망을 어떻게 수정할지에 관심을 기울일 것입니다.

다만, 이번 회의에서 기준금리 변동은 예상되지 않습니다.

로렌스 풀러

모든 게시물 보기로렌스 풀러는 30년 동안 private 클라이언트의 투자 포트폴리오를 관리해 온 경험을 보유하고 있습니다.. 그는 1993년에 Merrill Lynch에서 금융 컨설턴트로 경력을 시작했으며, 이후 First Union Brokerage, Morgan Stanley, ING Group에서 동일한 직무를 맡았습니다. 2005년에는 장기적 목표였던 독립적 투자관리사 Fuller Asset Management, LLC를 설립했습니다. 2013년부터 그는 Seeking Alpha 금융 뉴스 사이트에서 투자자와 전문 자문가들에게 거시경제 및 투자 분석을 제공하고 있으며, 현재 15,000명 이상의 follower를 보유하고 있습니다. 풀러는 1992년에 노스캐롤라이나 대학교 채플 힐 캠퍼스(University of North Carolina at Chapel Hill)에서 정치학 학사 학위를 받았습니다.

투자 스타일

Disclaimer

매매 포지션

저는 IWM, RSP주식을 보유하고 있으며, 매수 포지션을 가지고 있습니다.